「審査に不安を感じるから、審査が甘いカードローンを探している・・・」 このような事情で、カードローン選びに迷っている方はいませんか?

結論からいうと、審査の甘い消費者金融はありません。 仮に、申込情報を偽ってしまうと即座に審査で落とされてしまいます。

そのためカードローンを申し込む時は、消費者金融の選び方がとても大事です。

柔軟な審査を行ってくれる消費者金融を選ぶことができれば、審査を通過できる可能性は上がります。

即日融資の中小消費者金融だからといって、キャッシングの審査が甘いわけではありません。

審査通過率、審査基準を理解した上で申込みをしましょう。

結論:審査が甘い消費者金融は存在しない

前述のとおり、審査が甘い消費者金融はどの地域にも存在しません。

カードローンを契約するには、必ず審査が実施されます。 審査が通過できない場合、消費者金融から融資を受け取ることはできません。

またそれぞれの消費者金融にとって、審査はとても重要な作業です。 審査が甘いと返済能力のない方に融資を行ってしまい、貸し倒れが発生するリスクが高まります。

ただし各カードローンの審査通過率を見る限り、審査のハードルはそれほど高くはないです。

以下の表は、プロミス・アコム・アイフル・レイクの成約率をまとめたものになります。

| カードローン名 | 通過率の平均値 |

|---|---|

| プロミス | 約45.3%(2019年4月~2020年3月) |

| アコム | 約43.6%(2019年3月~2020年2月) |

| アイフル | 約43.6%(2019年3月~2020年2月) |

| レイク | 約29.9%(2019年1月~2019年12月) |

このように、各カードローンの成約率は平均45%ほどです。 大手消費者金融も審査は甘くありません。

他社借入がある方でも審査に通る可能性はある

他社から借入を行っていると、審査に何らかの影響が出てしまう可能性が高いです。

ただし借入金額が【総量規制】の範囲内であれば、審査を通過できる可能性は十分あります。

借りることのできる額の総額に、制限を設ける規制のこと。具体的には、貸金業者からの借入残高が年収の3分の1を超える場合、新規の借入れをすることができなくなります。

参考サイト:総量規制について(金融庁)

総量規制によって定められた限度額を超えなければ、複数の会社から借入を行うことは原則可能です。 たとえば年収300万円の方が借入を行う場合、100万円までは借入できます。

ただしカードローンを申し込む際は、信用情報に気をつけなければいけません。

借金の返済を遅延・延滞してしまうと、そのデータは金融事故として信用情報機関に記録されます。

これがいわゆる、ブラックリストに登録された状態です。

ブラックリストに登録されていると、審査を通過することはほぼ不可能です。 そのため金融事故のデータが残っている間は、申し込みを控える必要があります。

各金融事故の登録期間は、以下の通りです。

| 金融事故の内容 | CICの場合 | JICCの場合 | KSCの場合 |

|---|---|---|---|

| 61日以上の延滞 | 5年 | 1年 | 5年 |

| 3ヵ月以上の連続延滞 | 5年 | 5年 | 5年 |

| 債務整理 (任意整理・特定調停など) | 5年 | 5年 | 5年 |

| 自己破産 | 7年 | 5年 | 5年 |

| 代位弁済 | 記載なし | 5年 | 10年 |

| 強制解約 | 記載なし | 5年 | 5年 |

KSCを除けば、金融事故の保管期間は平均5年間です。

つまり過去5年以内にブラックリストへ登録されていなければ、審査を通過することは可能です。

消費者金融への申し込みを考えている方は、申込前にきちんと信用情報をチェックしておいてください。

即日融資対応の消費者金融一覧と審査通過率を解説

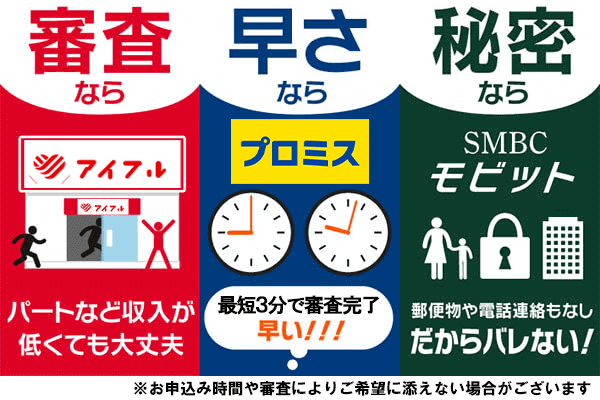

消費者金融を探していた方には、以下のカードローンがオススメです。

| カードローン名 | 金利 | 借入限度額 |

|---|---|---|

| アイフル | 3.0%~18.0% | 800万円以内 |

| プロミス | 2.5%~18.0% | 1~800万円 |

| SMBCモビット | 3.0%~18.0% | 1~800万円 |

これらの消費者金融は、申込者の要望に合わせて柔軟な対応を実施してくれます。

アイフルとプロミスは無利息サービスが利用できるため、返済負担を軽減したい方にもオススメです。

また上記のカードローンには、それぞれ異なる特徴が存在します。 申し込みの際は特徴をよく理解し、自分の目的に合ったものを選ぶことも大切です。

ここでは各カードローンの特徴について詳しく解説します。

アイフルの審査通過率

アイフルは、安定した審査通過率が特徴のカードローンです。消費者金融へ申し込みを行う際は、事前に各金融業者の審査通過率を調べておきましょう。

審査通過率をチェックしておくと、審査の難易度をある程度把握できます。

アイフルの決算資料で公開されているデータ収集をした結果、アイフルの審査通過率は以下の通りでした。

| アイフル | |||||

|---|---|---|---|---|---|

| 2020年4月 | 2020年5月 | 2020年6月 | 2020年7月 | 2020年8月 | |

| 審査通過率 | 38.7% | 40.1% | 41.1% | 40.0% | 41.1% |

引用データ:https://www.ir-aiful.com/data/current/MD202008.pdf

審査通過率の平均は、約40%程です。10人が申し込みを行った場合、そのうち4人は審査を通過できる計算となります。

安定した収入があり20歳以上の方であれば、誰でも申込OKです。 アルバイト・パートなどの収入額が低い方でも、審査を通過できる場合があります。

またアイフルは初めて借入する際、契約日の翌日から30日間は利息が発生しません。サービスの期間内にお金を完済すれば、実質利息0円で融資を受けることが可能です。

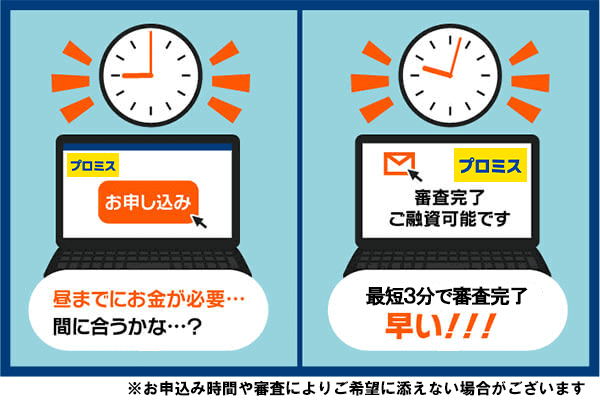

プロミスの審査通過率

なるべく早めに融資を受け取っておきたい方には、プロミスがオススメです。

SMBCコンシューマーファイナンスの2021年3月期 第1四半期決算資料を参考にすると、プロミスの審査通過率の結果は以下の通りでした。

| プロミス | ||

|---|---|---|

| 2019年3月 | 2020年3月 | |

| 審査通過率 | 45.2% | 44.8% |

引用データ:https://www.smbc-cf.com/data/2023/12/20231124.pdf

アイフルに比べると、審査通過率は少し高めになります。

なるべく審査を有利にすすめたい方は、プロミスの方を優先的に選んだ方が良さそうです。

プロミスはスムーズに手続きをすすめれば、最短3分で審査を完了できます。WEB申込に対応しているため、忙しくて店舗へ行くことができない方にも最適です。

そのうえプロミスは、返済期日を5日・15日・25日・月末日の中から自由に選べます。

収入状況に合わせて返済期日を設定することで、返済トラブルを未然に防ぐことが可能です。 返済方法を口座振替に指定しておけば、お金を返すためにATMへ行く手間もかかりません。

また振り込みキャッシングなら、最短10秒で借入が行えます。土日でも利用できるので、持ち合わせがなくなった時などに便利です。

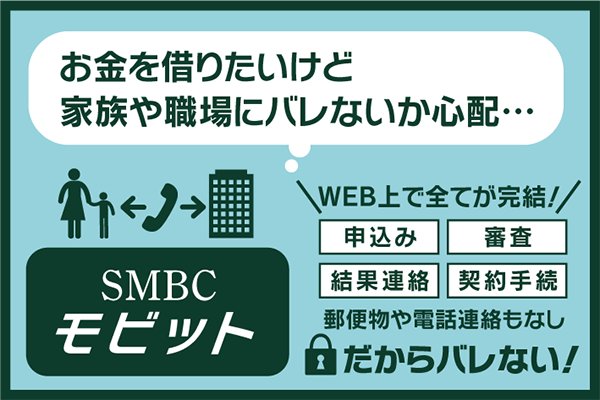

SMBCモビットの審査通過率

SMBCモビットは、「家族・会社には内緒でお金を借りたい」という方にピッタリなカードローンです。

このカードローンは【WEB完結申込】に対応しています。 申込から借入までの手続きをすべてスマホ・PCで行えるため、誰にも気づかれずにカードローンを申し込むことが可能です。

そのうえSMBCモビットは、職場への電話確認をなしに変更できます。WEB完結なら電話連絡なしで手続きを進めることが可能です。

またローンカードを発行する必要がないので、即日融資にも対応できます。 電子領収書のダウンロードを行っておくと、郵送物の発送も回避することが可能です。

※SMBCモビットの審査通過率は公表されていません。そのためアイフルやプロミスと比較すると、審査難易度は未知数といえます。

中小消費者金融の注意点

中小消費者金融は、大手消費者金融とは異なる基準で審査をすすめてくれます。

申込者の事情や返済能力を考慮して審査が行われるため、大手消費者金融に比べると審査のハードルは低いです。

しかし中小消費者金融の審査は、決して簡単なものではありません。

ネット上では審査が甘い消費者金融とも言われていますが、あくまで審査のハードルが低いというだけです。

借金の返済が滞っていたり借入先が多かったりすると、審査で落とされる場合があります。

また審査が甘いといわれる中小消費者金融には、以下のような注意点も存在します。

- 大手消費者金融に比べて限度額が低い

- 規模の小さい金融業者は倒産リスクがある

- 闇金業者の被害にあう可能性もある

ここでは審査が甘い消費者金融の注意点について解説します。

大手消費者金融に比べて限度額が低い

中小消費者金融の多くは大手消費者金融に比べて、会社の規模が小さいです。

そのため借入できるお金の限度額は、大手消費者金融よりも少額に設定されています。

各消費者金融の借入限度額は、以下の通りです。

| 会社名 | 借入限度額 |

|---|---|

| セントラル | 1~300万円 |

| フクホー | 1~200万円 |

| フタバ | 1~50万円 |

| アイフル | 1~800万円 |

| レイク | 1~500万円 |

| プロミス | 1~800万円 |

中小消費者金融の場合、借入限度額の平均は200~300万円となっています。

いっぽう大手消費者金融の限度額は平均500万円程と、かなり高いです。

そのため人によっては、中小消費者金融では必要な額のお金を受け取れない可能性があります。

400万円以上の融資を希望する方は、大手消費者金融に頼るのが最適です。

中小消費者金融での借入を考えている方は、申込前に借入限度額をよく確認しておいてください。

規模の小さい金融業者は倒産リスクがある

限度額の部分でも説明したように、中小消費者金融は大手に比べて会社の規模が小さいです。

資金面やサービス面も大手消費者金融に劣るため、借入時に不安を感じるかもしれません。

特にプロミス・アコム・SMBCモビット・レイクは、銀行グループに属する消費者金融です。

銀行によって経営や管理が行われているため、金融業者としての信頼性はトップクラスだといえます。

しかし一部の中小消費者金融には、こうした協力なサポートが存在しません。

経営が不安定な消費者金融だった場合、利用中に会社が倒産してしまう可能性もあります。

そのため中小消費者金融へ申し込みを行う際は、倒産リスクに注意が必要です。

消費者金融の経営状況は、会社概要などをチェックすることである程度把握することが可能です。

申込前にいろいろな金融業者の情報をチェックしておけば、信頼性の低い会社から借入するリスクを最小限に抑えられます。

これから中小消費者金融から借入する予定の方は、必ず消費者金融の信頼性を調べておいてください。

闇金業者の被害にあう可能性もある

中小消費者金融の中には、悪質な融資を行う闇金業者が少なからず存在します。

闇金業者は、貸金業法に違反する額の金利で貸し付けを行っている悪徳金融です。

一度でもお金を借りてしまうと、ほぼ確実に返済トラブルが発生してしまいます。

正規の貸金業者は法律に従って融資を行っているため、悪質な取り立て行為を行うことはありません。

しかし闇金業者の場合は融資を返済させるために、違法な取り立て行為を次々行ってきます。

そのため消費者金融に申し込みを行う際は、相手が正規の貸金業者であることを確認しなければいけません。

正規の貸金業者には、国や都道府県から許可を得ていることを証明する「登録番号」が交付されています。

公式サイトにこの登録番号が記載されていれば、その貸金業者はきちんと認可を得ている可能性が高いです。

ただし闇金業者の中には、サイト上に嘘の登録番号を記載している業者も存在します。

登録情報を確認する場合は、念のために以下の登録貸金業者情報検索サービスでも調べておくのがベストです。

中小消費者金融に借入を申し込む時は、必ず貸金業者の登録番号を確認しておいてください。

即日融資対応の中小消費者金融一覧

大手消費者金融の審査に落ちてしまった時は、中小規模の消費者金融へ申し込んでみるのがベストです。

中小消費者金融は大手とは違い、独自の審査基準で融資の可否を判断しています。 そのため大手消費者金融で契約できなかった方でも、申込内容によっては審査を通過できるかもしれません。

各消費者金融の金利・借入限度額は、以下の通りです。

| カードローン名 | 金利 | 借入限度額 |

|---|---|---|

| フクホー | 7.3%~18.0% | 200万円以内 |

| セントラル | 4.8%~18.0% | 300万円以内 |

| アロー | 15.0%~19.94% | 200万円以内 |

| スカイオフィス | 15.0%~20.0% | 50万円以内 |

| フタバ | 14.959%~17.950% | 10~50万円 |

中小消費者金融にも、さまざまな会社が存在します。 そのため借入を申し込む場合は、それぞれの目的に合ったカードローンを見つけることがとても重要です。

ここでは、信頼性が高く安心して利用できる中小消費者金融を紹介します。

大阪在住の方におすすめのフクホー

中小消費者金融の中でも、比較的利用者の多いフクホーは、大阪難波に店舗を構える中小消費者金融です。過去に金融事故やブラックの経歴がある方でも、柔軟に審査を行なってくれます。

また来店での手続きが必要になりますが、最短即日融資にも対応しています。急ぎでない場合は、Webからの申込も可能です。融資スピードよりも審査通過を重視したいならおすすめです。

公式サイト:https://fukufo.co.jp/

30日間無利息サービスありのセントラル

セントラルは、中小消費者金融でも珍しく自動契約機を設置しています。Web申込や窓口での申込にも対応していますが、自動契約機からの申込・契約手続きも可能です。

さらにセントラルでは、初めての方に対して30日間無利息サービスを実施しています。セントラルに関しては新規顧客獲得にも積極的なので、カードローン利用が初めての方にもおすすめです。

公式サイト:https://011330.jp/

審査時間最短45分!スピーディーに借りるにはアロー

アローは、審査スピードがかなり優れているカードローンです。店舗の混雑状況にもよりますが、申し込みから審査までの手続きを最短45分で完了できます。

またアローには、借り換え専用のローンが存在します。借り換えを行うことによって、返済時の利息や返済負担を減らすことが可能です。

ただし金融商品によっては、借り換えを行うことで逆に利息や返済負担が増える場合があります。 そのため借り換えローンを申し込む際は、事前に返済シミュレーションを実施するのがオススメです。

公式サイト:https://www.my-arrow.co.jp/

ブラックでも申し込み可能なスカイオフィス

スカイオフィスは、信用情報に傷がある方でも申し込みできるカードローンです。申込者が【延滞・滞納】などの返済トラブルを経験していても、前向きに審査を検討します。

またスカイオフィスは、即日融資にも対応してくれます。9:00~14:00までに申し込みを行うことで、当日中に融資を送金してもらうことが可能です。

ただし借入限度額は50万円と、大手消費者金融よりも低めに設定されています。 人によっては必要な額のお金が用意できないこともあるため、借入を行う際は注意が必要です。

公式サイト:https://skyoffice.info/

24時間ネット申し込み対応で即日融資可能なフタバ

フタバはスマホやPCを利用することで、24時間いつでも申込OKなカードローンです。大半の中小消費者金融は営業時間にしか申し込みできませんが、フタバなら夜間でも対応できます。

またフタバには、大手消費者金融と同様の無利息サービスが利用できます。初回契約日の翌日から30日間は、無利息でお金を借りることが可能です。

ただしフタバで借入する際は、銀行口座に融資を送金してもらう必要があります。 即日融資を希望する場合は、銀行の営業時間内に必ず審査を完了させておいてください。

大手消費者金融と中小消費者金融の審査の違い

大手消費者金融と中小消費者金融は同じ貸金業者ですが、特徴が一部異なります。

最も大きな違いは、「審査基準」と「手続きにかかる時間」の2つです。

- 審査基準の内容が異なる

大手消費者金融は初めて消費者金融を利用する方に対して、率先して融資を行う傾向があります。

反対にカードローンを利用中の方には、融資をためらうケースが多いです。

特にカードローンの返済を滞納・延滞したことがある方は、審査を通過するのが難しくなります。

信用情報に傷がついていた場合は、ほぼ確実に融資を受けることができません。

しかし中小消費者金融は、大手消費者金融とは違った審査基準で融資の可否を判断しています。

そのため他社のカードローンを利用中の方でも、契約内容によっては審査を通過することが可能です。

返済能力があると判断されれば、カードローンの支払いを遅延・延滞した方でも融資を受け取れます。

過去に借金の返済を滞納・遅延したことがある方は、中小消費者金融に融資を申し込んでみましょう。

- 中小消費者金融は契約手続きなどに時間がかかる

大手消費者金融の多くはインターネット申し込みに対応しているため、いつでもカードローンを申請することが可能です。

当日中に審査を完了させることができれば、即日融資にも対応してくれます。

一方で中小消費者金融は、店舗もしくは郵送・電話などの方法で申し込みを行うのが一般的です。

ネット上で必要書類の提出や申し込みができない分、契約手続きにはどうしても時間がかかってしまいます。

また大半の中小消費者金融は、銀行振込でしか融資を受け取ることができません。

ローンカードの発行ができないため、自由に資金を借入・返済することは難しいです。

基本的に送金できる時間帯は「平日の午前9時~午後3時」なので、即日融資のハードルもかなり高いといえます。

当日中に融資を受け取りたいという方は、大手消費者金融を利用するようにしてください。

中小消費者金融は1社目の借入を断ることがある

中小消費者金融は独自の審査基準を採用しているため、信用情報に傷がある方でも審査を通過できる可能性があります。

しかし1社目から中小消費者金融へ申し込んでしまうと、借入を断られてしまうかもしれません。

中小消費者金融で融資を断られる主な原因は、以下の通りです。

- 他社での借入を延滞している

- 3社以上の金融機関からお金を借りている

ここではそれぞれの原因について詳しく解説します。

他社での借入を延滞している

中小消費者金融は融資の可否を判断する際、申込者の返済能力を重視しています。

審査によって返済能力が低いと判断されてしまうと、借入を断られてしまう可能性が高いです。

特に他社での借入を滞納・延滞している方は、返済能力が低いと判断されやすくなります。

他社の借金返済が滞っている場合は、まず借金の完済に専念しましょう。

また現在は借入をしていない方も、過去に返済トラブルを起こした経験がある場合は注意が必要です。

借金の返済を滞納・延滞してしまうと、その情報は信用情報に金融事故として記録されてしまいます。

審査時にこうした金融事故のデータ見つかった場合、審査で不利となる可能性が高いです。

以前カードローンで返済トラブルを起こしたことがある方は、一度信用情報をチェックしておいてください。

ちなみに信用情報は、以下の信用情報機関で確認することが可能です。

信用情報の開示には、別途手数料(1,000円)がかかります。

窓口での開示なら500円で確認できるので、なるべく費用を節約したい方は窓口を利用するのがオススメです。

3社以上の金融機関からお金を借りている

複数の消費者金融から借入を行っている方は、借入先の数にも注意する必要があります。

基本的に3社以上の消費者金融から借入を行っている方は、融資を断られる可能性が高いです。

いろいろな消費者金融からお金を借りていると、審査時に「この方は多重債務者かもしれない」と疑われてしまいます。

当然審査のハードルも高くなってしまうため、融資を受けるのはかなり難しいです。

もし3社以上の消費者金融からお金を借りている場合は、新規申込の前に借入先を減らしておきましょう。

借入先を3社以内まで減らしておけば、融資を断られる可能性は格段に減ります。

また「おまとめローン」で借金の一本化を行えば、借入先を効率良く減らすことが可能です。

借金を一つにまとめることで、返済時の利息も節約できるかもしれません。

現在3社以上の金融機関からお金を借りている方は、中小消費者金融へ申し込む前に借入先を減らしておいてください。

中小消費者金融と闇金の見分け方

最後に安全な中小消費者金融と危険な闇金の見分け方についてご紹介していきます。

闇金は、法外な金利設定で基本的に「無審査!」や「無職でも借入可能!」といったことを積極的に謳っています。基本的にカードローンで審査がないということはありません。必ずあります。

そもそも審査は、申込者に返済能力があるかどうかを確かめるものでもあります。無審査ということは、申込者の返済能力や収入に関係なく貸付してくるということです。

収入を大きく上回る金額を貸付してくる上に、法外な金利設定によって返済困難になることは間違いないでしょう。返済できないと恫喝してきたり自宅や職場などに取り立てに来る可能性もあります。

また最近では、「ソフト闇金」と呼ばれる業態もあるようですので、じゅうぶんに気をつけてください。

監修者からの一言コメント

ファイナンシャルプランナー

金子 賢司 先生

自治体から認可されていない機関は「闇金」になります。

また上記の「ソフト闇金」と同じく、昨今問題視されているものに「個人間融資」があります。個人情報の流出などのリスクも高いので、絶対に手を出さないでください。

連絡先が電話番号の場合は要注意

闇金の特徴としては、業者の連絡先が携帯電話であるケースが多いということです。「090」や「080」など個人の携帯電話が連絡先に指定されている場合は要注意です。

基本的にきちんとした中小消費者金融は、固定電話番号が連絡先になっています。もちろん電話番号だけで安易に安全そうだと判断してはいけません。

公式サイトに必要な情報が記載されていない

一概には言えませんが、インターネット申込が主流となっている昨今では、公式サイトの作り込みも綺麗でサイト訪問者が見やすくなっている場合がほとんどです。

あからさまに作りが古かったり、金利や利用限度額、返済期間など必要な情報が明記されていなかったりする場合は気をつけてください。

また金利が記載されている場合は、どれくらいに設定されているか確認しましょう。消費者金融の上限金利は、貸金業法によって20.0%までと決められています。

知事・財務局長の認可を得ているか

消費者金融は、各エリアの知事や財務局長から認可を受けなければ営業することができません。大体、サイトの最下部などに登録番号が記載されているはずです。

| フクホー | 大阪府知事(05)第12736号 |

|---|---|

| セントラル | 四国財務局長(7)第00083号 |

これに加えて、日本貸金業協会にも加盟しているかを確認しましょう。

| フクホー | 日本貸金業協会会員第001391号 |

|---|---|

| セントラル | 日本貸金業協会会員 第001473号 |

しかし闇金の中には、サイト上に虚偽の情報を掲載さいていることもあります。そういった時は、下記のリンクから正規の消費者金融かどうかを確認するようにしてください。

外部リンク:登録貸金業者情報検索サービス(金融庁)

闇金でお金を借りるとどうなる?

中小消費者金融から借入を行う際に最も注意すべきなのは、闇金業者の存在です。

間違えて闇金業者からお金を借りてしまうと、以下のトラブルが発生してしまいます。

- 法外な金利で貸付を行う

- 家族・友人・会社に催促の電話がかかってくる

- 悪質な取り立て行為を受ける

ここでは闇金業者でお金を借りることで発生するトラブルについて解説します。

法外な金利で貸付を行う

貸金業者が融資を行う時の金利は、「貸金業法」によって定められています。

簡単に説明すると、貸金業法は消費者金融などの業者から借入する時のルールを定めた法律です。

この法律によると、貸金業者が融資する時の上限金利は15%~20%と指定されています。

正規の金融業者はこのルールを厳守しており、借入時の金利が20%を超えることはありません。

しかし闇金業者は国から認可を得ていないため、法律を無視した金利でお金を貸しつけてきます。

7日で2割・10日で3割といったように、一度借りるだけでも高額な利息を請求される可能性が高いです。

また一部の闇金業者は、返済が遅れた時に延滞金などを請求してきます。

業者ごとに延滞金の額は異なりますが、平均は1日につき1~2万円程です。

返済が2~3日遅れるだけでも、借金の総額は数万円単位でどんどん増えていきます。

1万円借りるだけでも数十万単位の利息・延滞金を請求される可能性が高いため、闇金業者からお金を借りるのは避けるのが無難です。

家族・友人・会社に催促の電話がかかってくる

闇金業者は法外な金利で貸し付けを行っているため、借入すると返済が滞ってしまうことが多いです。

借金の返済がストップすると、闇金業者は申込者の自宅・携帯に督促の電話をかけてきます。

この電話は夜間や早朝でも関係なく行われる上、返済が行われるまでずっと続くため非常に厄介です。

脅迫めいた口調で恫喝してくるため、精神的ストレスもかなり大きいです。

人によってはストレスが原因で体調を崩したり、病気になってしまうこともあります。

また督促の電話は実家や会社にもかかってくるため、注意が必要です。

会社に電話がかかってくれば当然業務にも影響が出ますし、会社で働き続けるのが難しくなります。

会社の業務時間中、ずっと督促の電話がかかってくるケースもないとはいえません。

また実家や友人に督促の電話がかかれば、友人・家族にも多大な迷惑がかかってします。

人間関係が崩壊する可能性もあるため、闇金業者から借入するのは非常に危険です。

悪質な取り立て行為を受ける

督促の電話をかけても借金が返済されない場合、闇金業者は申込者の自宅まで取り立てに来ます。

借金の取り立て行為は法律によって厳しく制限されていますが、闇金業者にはまったく関係ありません。

玄関のドアを何度もたたいて大声で借金の催促を迫るのは、闇金業者にとってごく普通の行為です。

場合によっては深夜に督促の電話をかける、早朝に自宅へ来て支払いを迫ることもあります。

また闇金業者は、同業者で独自の繋がりを持っているケースが多いです。

利用者が返済できない状態になると、闇金業者は別の闇金業者からお金を借りるよう迫ります。

このように複数の闇金業者から借入させ、借金を返済させるのが彼らの手口です。

当然借入先が増えれば、その分だけ借金を完済するのは難しくなります。

こうした自転車操業が続くことで、最終的に借金地獄へ落ちてしまう方は非常に多いです。

もし闇金業者からこうした被害を受けた時は、弁護士に相談するのたベストです。

「借金が返済できず闇金業者から嫌がらせを受けている」という方は、すぐに相談を行ってください。

中小消費者金融の審査に落ちる理由

中小消費者金融は、大手消費者金融とは異なる審査基準で融資の可否を判断しています。

そのため返済能力があると判断されれば、信用情報に傷がある方でも融資を受け取ることが可能です。

ただし審査が甘いと言われる中小消費者金融でも、審査で落とされる可能性はあります。

審査で落とされる主な理由は、以下の通りです。

- 安定的な収入源がない

- 他社借入を含み年収の3分の1以上の借入がある

- 必要書類を提出できない

申込時にこれら3つのポイントを抑えておけば、消費者金融の審査は有利にすすめられます。

大手消費者金融の審査で落ちた方は、特に重視すべきポイントです。

ここでは審査が甘い消費者金融(中小消費者金融)の審査で落ちる理由について解説します。

安定的な収入源がない

独自の審査基準を採用している中小消費者金融でも、安定した収入がない方には融資をためらうケースがあります。

収入が不安定な方に融資を行うと、カードローンの返済を遅延・延滞してしまう可能性が高いからです。

もちろん学生や無職など、収入がまったくない方は確実にお金を借りることができません。

総量規制によって個人の借入額は年収の1/3までとなっているため、無収集の場合は借入できる額は0円になります。

収入が不安定な方は、申込前にまず安定した収入が得られる職業へ就職・転職しておきましょう。

ただし専業主婦の方は配偶者貸付を適用することで、融資を受け取れるケースがあります。

申込者本人と配偶者の年収を合算し、合計額の1/3まで借入が可能になる契約。この契約は総量規制の例外貸付であるため、収入の少ない方や専業主婦の方でも借入が可能となる。

ただしこの方法で借入を行う際は本人確認書類と住民票の写し、配偶者の同意書が必要です。

配偶者の方に安定した収入がある方は、配偶者貸付の利用を検討してみてください。

他社借入を含み年収の3分の1以上の借入がある

すでに他の金融機関から借入を行っている方は、借入総額を一度確認しておくのが最適です。

個人が消費者金融で借入できる金額は、「総量規制」によって制限されています。

過剰債務を予防するため、消費者金融を対象に施行された法律。この法律により、個人が消費者金融から借入できる金額は年収の1/3までに制限されている。

たとえば年収300万円の方が借入する場合、限度額は100万円までとなります。

どんな収入を得ている方でも、借入できる金額は年収の1/3までです。

また総量規制が指定する限度額は、すべての消費者金融から借入した金額を合計したものになります。

そのため他社での借入額の合計が年収の1/3を超えていた場合、それ以上借入することはできません。

どうしても借入したい場合は借金を返済し、借入額の合計を1/3以下に減らす必要があります。

中小消費者金融に借入を申し込もうと考えている方は、一度他社での借入総額をチェックしておいてください。

必要書類を提出できない

銀行や消費者金融からお金を借りる際は、「本人確認書類」と「収入証明書」を必ず提出する必要があります。

これらの書類を提出しない限り、審査を行うことはできません。

そのため中小消費者金融へ申し込みを行う時は、事前に必要書類を用意しておくのが常識です。

本人確認書類として適用できるのは、以下の書類になります。

- 運転経歴証明書

- パスポート(※所持人記入欄があるもの)

- 住民基本台帳カード

- 個人番号カード(表のみ)

- 各種保険証

- 国民年金手帳

- 母子健康手帳

- 住民票

- 戸籍謄本

- 住民票記載事項証明書

- 在留カード

- 特別永住者証明書

ちなみに有効期限のない公的証明書を提出する場合、有効となるのは発行日より6ヵ月以内のものだけです。

書類を提出する際は、有効期限と書類の発行日をよく確認しておいてください。

また以下の条件どちらかに当てはまる方は、収入証明書を提出する必要があります。

- 借入希望額が50万円以上の方

- 消費者金融の借入総額が100万円を超える方

収入証明書として提出できるのは、以下の書類です。

- 源泉徴収票

- 住民税決定通知書

- 確定申告書

- 所得証明書

- 給与明細書

ただし申込内容によっては、先ほど紹介した条件に当てはまらない方でも提出が求められるケースがあります。

提出を求められてもすぐ対応できるように、申込時は収入証明書も一応用意しておくのがベストです。

まとめ

消費者金融の審査は厳しい内容について解説しましたが、いかがでしたか?

どの消費者金融も、申し込みの際は必ず審査を実施します。 審査基準が簡単で、誰でも借入できるカードローンはどこにも存在しません。

そのためカードローンの審査を有利にすすめたい場合は、柔軟な審査を実施してくれるカードローンを選ぶのがベストです。 アイフルやプロミスなどの大手消費者金融なら、収入が少ない方でも気軽に申し込みできます。

もし大手消費者金融の審査に落ちてしまった時は、中小消費者金融に申し込みを行ってみましょう。

アローやフタバなどの消費者金融は、独自の審査基準を使って融資の可否を判断するのが一般的です。 だから大手カードローンの審査に落ちた方でも、審査を通過できる可能性は十分あります。

カードローンの申し込みを考えている方はここで紹介した知識を活かし、無事カードローンを契約できるように対応を行ってください。

ファイナンシャルプランナー

金子 賢司先生

ファイナンシャルプランナー・金融系WEBライター。

立教大学法学部法学科卒業後に東証一部上場企業で勤務。

現在、ファイナンシャルプランナーとして個人・法人のお金に関するアドバイスを精力的に行う。